|

12月8日下午,中国邮政储蓄银行(下称邮储银行)发布的《首次公开发行股票(A股)上市公告书》显示,该行A股股票将于2019年12月10日在上海证券交易所上市,证券简称“邮储银行”,证券代码“601658”。这意味着,近十年来A股规模最大的IPO即将完成,同时也意味着国有大型商业银行“A+H”两地上市收官在即。

备受市场关注的是,同日,邮储银行还发布了《关于控股股东增持股份计划公告》。公告称,控股股东中国邮政集团公司(下称邮政集团)计划自2019年12月10日起12个月内择机增持该行A股股份,增持金额不少于25亿元。这体现了控股股东对邮储银行投资价值的高度认可,也将为证券市场的稳定运行创造良好环境,彰显“国家队”担当。

投行人士分析认为,上述公告可谓对邮储银行上市后的股价表现起到一定的支撑作用。实际上,邮储银行本次A股IPO亮点迭出,打出了一整套“组合拳”护航上市。根据上证报的梳理,累计有十大利好,有望给投资者吃下 “定心丸”。

利好一:控股股东邮政集团自邮储银行A股上市起12个月内,将增持不少于25亿元;

利好二:近十年来首单引入“绿鞋”机制,约43亿元“绿鞋”资金作为后市表现的有效支撑;

利好三:6家战略配售基金首次悉数到场并顶格申配,社保基金组合、央企基金首次齐聚,8家战略投资者合计认购股数约占“绿鞋”前本次发行规模的40%;

利好四:长线专业机构投资者获配量占网下发行总量的比例高达87%;

利好五:战略配售获配股份锁定一年,70%的网下配售股份锁定6个月;

利好六:联席主承销商A股IPO史上首次联袂承诺对于包销的股份锁定至少1个月或6个月;

利好七:本次发行锁定股份超过“绿鞋”后发行规模的一半;

利好八:现有股东作出股份锁定承诺,控股股东邮政集团持有邮储银行64.79%(“绿鞋”前)的股份锁定三年,蚂蚁金服、腾讯、中国电信、中国人寿等股东持有股份锁定一年;

利好九:A股上市后预计很快将纳入主要指数,最高或约80亿元增量资金有望流入;

利好十:邮储银行控股股东,邮储银行自身、董事、高管都作出了稳定股价的承诺。

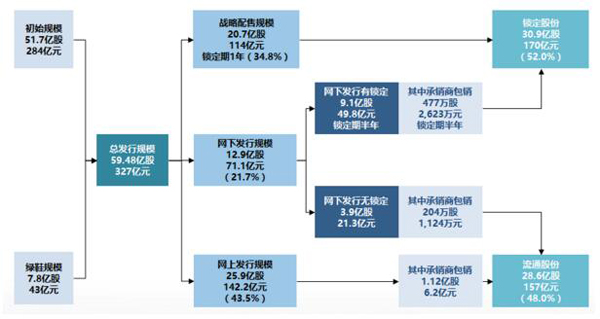

邮储银行A股IPO发行结构

邮政集团一年内将增持不少于25亿元

12月8日下午,邮储银行发布公告称,邮政集团计划自2019年12月10日起12个月内择机增持邮储银行A股股份,增持金额不少于25亿元。值得注意的是,公告中“不少于”的表述,也给市场留下了想象空间。

分析人士表示,这一举措体现了邮政集团对邮储银行未来发展前景的坚定信心,对邮储银行价值的充分认可以及对A股市场长期投资价值的持续看好,有利于提升投资者信心、维护市场稳定,体现了邮政集团作为“国家队”的担当精神以及对于中小投资者的呵护。

根据公开资料,邮政集团在2019年公布的世界500强中位居第101位,在世界邮政企业中位居第二位;利润规模连续5年位居世界邮政首位;业务范围覆盖邮政、金融、速递物流三大板块,并拥有保险、证券等金融牌照,是同时拥有实物流、资金流、信息流“三流合一”的大型综合性国有独资企业。

据了解,长期以来,“控股股东增持”一直是监管机构所鼓励的方式。

例如,2011年证监会修订《上市公司收购管理办法》,简化控股股东增持的信息披露程序;2015年证监会发布《关于上市公司大股东及董事、监事、高级管理人员增持本公司股票相关事项的通知》,明确鼓励上市公司大股东通过增持股票等方式保障中小股东利益;2018年上交所、深交所发声明确支持大股东增持股份,对资本市场健康发展具有积极正面作用。

“绿鞋”机制护航后市表现

在当前市场环境下,投资者对银行股上市后股价表现尤为关注。为护航股价,邮储银行在此次A股IPO发行中引入了“绿鞋”机制。即授予联席主承销商不超过初始发行数量15%的超额配售选择权。

分析人士指出,邮储银行此次IPO原始发行规模约51.72亿股,即若发行后市场反应良好,“绿鞋”全部执行,则发行总股数扩大至约59.48亿股,该行融资金额将达到327.1亿元。反之,若新股发行后30天内股价跌破发行价,主承销商将拿出“绿鞋”资金回购股份,护航股价回升。

据了解,这是A股近十年首单、历史上第四次引入“绿鞋”机制的IPO发行。根据此前三次的经验,“绿鞋”行使期内股价均表现良好。

现金股利分配稳步提高

股息率快速增长

实际上,邮储银行A股上市之所以备受市场关注,还源于其在港股市场的不俗表现。

自2016年在香港上市以来,邮储银行持续为投资者提供具有竞争力的回报。公开数据显示,2016年至2018年,该行分红率分别达15%、25%、30%,呈逐年提升态势。同时,该行股息率快速增长,2018年股息率较2016年提升2.62个百分点,增幅远超可比同业上市公司。

分析人士表示,随着资本金的进一步夯实,邮储银行的增长潜力将得到进一步释放,在未来将保持合理且有竞争力的分红比例;同时,随着该行盈利能力的逐步提升,及作为大型零售银行带来的估值溢价,该行有望给投资者带来极具竞争力的投资回报。

年底每股净资产或近5.8元

市场普遍看好估值提升

根据该行A股招股说明书的披露,预计该行2019年归属于公司普通股股东的净利润为581.80亿元至592.26亿元,同比增幅约为16.55%至18.64%。据此测算,截至2019年末,该行每股净资产或近5.8元。

业内人士分析称,从个股估值来看,同样具有明显零售特点的招商银行、平安银行PB分别为1.60倍、1.16倍,而邮储银行本次发行PB对应2019年6月30日每股净资产仅为1倍,该行估值和股价表现有望进一步提升。

国泰君安表示,邮储银行兼具零售银行和成长型两大属性,根据测算,邮储银行A股合理定价区间为每股5.61元至7.00元。华泰证券分析称,邮储银行2019年至2021年的归母净利润增速,分别有望达到15.1%、14.0%、13.3%;在不考虑超额配售的情况下,每股收益(EPS)有望达到0.70元、0.80元、0.90元,预计合理价格区间为每股6.27元至6.89元。

“兼具强劲的业绩增速、第一梯队的分红水平及健康的资产质量,是内资上市银行当中极具稀缺性的优质标的。优异的基本面和差异化的零售定位,预计2019年至2021年的归母净利润增速,分别有望达到16.2%、15.0%、15.0%。” 申万宏源表示。

原标题:邮储银行后天回A!大股东承诺:增持不少于25亿元!复盘该行十大利好!

| 相关链接 | ||||||||||

|

|

||

|

||||||||||||||||

|

|

||||||||||||||||

|